Bayangin, kamu lagi asyik nonton film di bioskop, eh tiba-tiba muncul iklan tentang pajak. Seringkali, topik pajak dianggap membosankan dan rumit. Tapi, tunggu dulu! Padahal, pajak punya peran penting dalam kehidupan kita. Tanpa pajak, jalanan rusak, sekolah amburadul, dan rumah sakit bakalan penuh sesak. Nah, biar kamu nggak bingung lagi, yuk kenalan sama pengertian pajak menurut UU!

Secara sederhana, pajak adalah kewajiban finansial yang harus dibayarkan oleh setiap warga negara kepada pemerintah. Uang pajak ini digunakan untuk membiayai berbagai program dan pembangunan untuk kesejahteraan rakyat. Jadi, bisa dibilang, pajak adalah bentuk kontribusi kita untuk membangun negeri tercinta.

Pengertian Pajak Secara Umum

Pernah nggak sih kamu mikir, kenapa setiap beli barang di toko, harganya selalu lebih mahal dari yang tertera di label? Atau, kenapa gaji yang kamu terima setiap bulan, jumlahnya selalu kurang dari yang seharusnya? Yup, itu semua gara-gara pajak! Pajak, dalam bahasa kerennya, adalah pungutan wajib yang dipungut negara dari rakyatnya. Tapi, jangan langsung ngerasa rugi dulu, sob. Pajak punya peran penting buat kesejahteraan kita, lho. Penasaran, kan? Yuk, kita bahas lebih dalam tentang pengertian pajak.

Pengertian Pajak dalam Ilmu Ekonomi

Dalam ilmu ekonomi, pajak didefinisikan sebagai pungutan wajib yang dipaksakan oleh negara kepada penduduknya untuk membiayai pengeluaran publik. Artinya, uang yang kita bayarkan sebagai pajak, akan digunakan oleh negara untuk membangun infrastruktur, pendidikan, kesehatan, dan berbagai program untuk kesejahteraan rakyat.

Pengertian Pajak dalam Ilmu Hukum

Dalam ilmu hukum, pajak diartikan sebagai iuran rakyat kepada negara yang bersifat memaksa berdasarkan undang-undang, dengan tujuan untuk membiayai pengeluaran negara. Nah, di sini, poin pentingnya adalah “berdasarkan undang-undang”. Artinya, negara nggak bisa sembarangan ngambil uang kita, sob. Harus ada payung hukum yang jelas dan mengatur tentang pajak, mulai dari jenis, tarif, hingga mekanisme pengenaannya.

Contoh Ilustrasi Sederhana

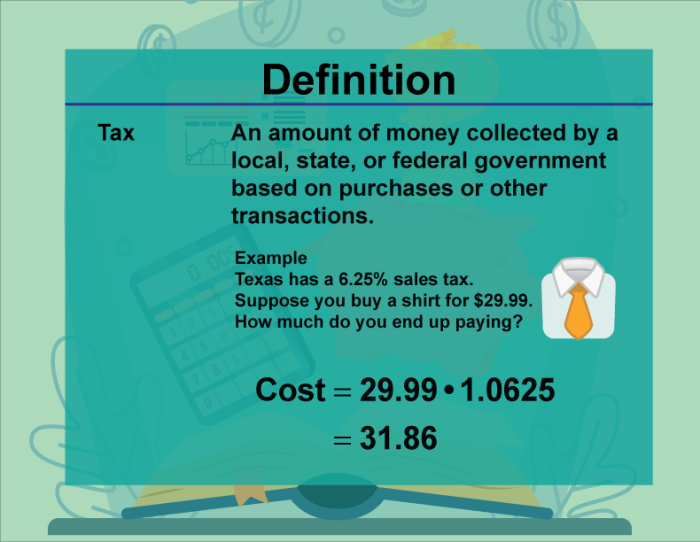

Bayangin, kamu lagi jalan-jalan di mall, eh, tiba-tiba pengen beli sepatu baru. Nah, pas kamu mau bayar, harga yang tertera di label ternyata beda sama yang harus kamu bayar di kasir. Ternyata, di harga yang kamu bayar di kasir itu udah termasuk pajak, sob. Pajak ini digunakan untuk membangun jalan, jembatan, dan fasilitas umum lainnya yang kamu nikmati setiap hari.

Pengertian Pajak Menurut Para Ahli

Nah, buat kamu yang masih penasaran tentang pengertian pajak, yuk kita lihat beberapa pendapat dari para ahli:

| Nama Ahli | Pengertian Pajak |

|---|---|

| Adam Smith | Pajak adalah kontribusi yang diberikan oleh warga negara kepada negara, sebagai imbalan atas perlindungan yang diberikan negara. |

| Carl von Clausewitz | Pajak adalah alat negara untuk membiayai pengeluaran publik, yang dipaksakan kepada rakyat dengan tujuan untuk menjaga keamanan dan kesejahteraan negara. |

| John Stuart Mill | Pajak adalah alat negara untuk mendistribusikan kekayaan secara adil dan merata, dengan tujuan untuk mencapai kesejahteraan sosial. |

Pengertian Pajak Menurut UU

Bayangin, kamu lagi asyik jalan-jalan di mall, beli baju baru, makan di restoran mewah, atau bahkan naik kendaraan umum. Nah, tau nggak sih, di balik semua aktivitas seru itu, ada sesuatu yang nggak kelihatan tapi penting banget, yaitu pajak. Yap, pajak adalah kewajiban setiap warga negara yang punya penghasilan atau melakukan kegiatan ekonomi. Tapi, apa sih sebenarnya definisi pajak menurut UU? Yuk, kita bahas!

Undang-Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP) adalah pedoman utama dalam mengatur tentang pajak di Indonesia. Menurut UU KUP, pajak didefinisikan sebagai:

Kontribusi wajib yang terutang kepada negara berdasarkan Undang-Undang, dengan tidak mendapat imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.

Dari definisi ini, bisa disimpulin bahwa pajak adalah kewajiban yang harus dibayar oleh setiap wajib pajak, tanpa mengharapkan imbalan langsung. Uang pajak yang terkumpul akan digunakan untuk membiayai berbagai kebutuhan negara, seperti membangun infrastruktur, memberikan layanan kesehatan, pendidikan, dan masih banyak lagi.

Perbedaan Pengertian Pajak Menurut UU dan Secara Umum

Secara umum, pengertian pajak sering dikaitkan dengan pungutan yang bersifat memaksa dari rakyat untuk negara. Namun, UU KUP menambahkan beberapa poin penting, yaitu:

- Pajak adalah kontribusi wajib, artinya pembayaran pajak merupakan kewajiban yang harus dilakukan oleh setiap wajib pajak.

- Pajak terutang kepada negara, artinya pajak dibayarkan kepada negara dan bukan kepada pihak lain.

- Pajak tidak mendapat imbalan secara langsung, artinya pembayaran pajak tidak langsung mendapatkan imbalan berupa barang atau jasa dari negara.

- Pajak digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat, artinya pajak digunakan untuk membiayai berbagai program dan kegiatan negara yang bermanfaat bagi seluruh rakyat.

Tujuan dan Fungsi Pajak Berdasarkan UU

Tujuan dan fungsi pajak dijelaskan dalam UU KUP, dan intinya adalah untuk mencapai kesejahteraan rakyat. Secara lebih detail, tujuan dan fungsi pajak meliputi:

- Membiayai pengeluaran negara, baik untuk pembangunan infrastruktur, pendidikan, kesehatan, maupun pengeluaran lainnya.

- Memperoleh penerimaan negara untuk membiayai berbagai program dan kegiatan negara yang bermanfaat bagi seluruh rakyat.

- Membantu mencapai keadilan dan pemerataan pendapatan di masyarakat. Misalnya, melalui pajak progresif, orang yang berpenghasilan tinggi akan dikenakan pajak lebih tinggi dibandingkan dengan orang yang berpenghasilan rendah.

- Mendorong pertumbuhan ekonomi, dengan menggunakan pajak untuk membiayai program-program yang dapat meningkatkan daya saing dan daya beli masyarakat.

- Menciptakan stabilitas ekonomi, dengan mengatur pengeluaran dan pendapatan negara melalui kebijakan fiskal.

Asas-Asas Perpajakan

Bayangin deh, kalau negara kayak warung kopi yang nggak punya aturan. Nggak ada yang bayar, nggak ada yang ngatur, pasti berantakan kan? Nah, di dunia perpajakan, ada aturan main yang disebut asas. Asas ini penting banget buat ngatur hubungan antara negara dan warga negara dalam hal perpajakan.

Asas perpajakan ini kayak rambu-rambu di jalan, yang ngatur alur perpajakan biar berjalan lancar dan adil. Biar nggak bingung, yuk kita bahas satu per satu asas perpajakan yang berlaku di Indonesia!

Asas Kepastian Hukum

Bayangin kalau kamu jalan di jalan raya, tapi nggak ada rambu-rambu, pasti kacau kan? Nah, asas kepastian hukum ini kayak rambu-rambu di dunia perpajakan. Asas ini ngatur agar aturan pajak jelas, mudah dipahami, dan nggak berubah-ubah seenaknya. Jadi, kamu nggak perlu bingung dan khawatir saat ngurus pajak.

Contoh penerapan asas kepastian hukum dalam praktik adalah adanya UU Pajak Penghasilan (PPh) dan UU Pajak Pertambahan Nilai (PPN) yang mengatur secara jelas mengenai jenis pajak, objek pajak, tarif pajak, dan cara menghitung pajak. Aturan yang jelas dan mudah dipahami ini bikin kamu nggak perlu khawatir, karena semua aturan mainnya sudah jelas dan nggak berubah-ubah seenaknya.

Asas Keadilan

Asas keadilan ini kayak prinsip “yang kaya bayar lebih, yang miskin bayar lebih sedikit”. Prinsip ini ngatur agar beban pajak dibebankan secara adil sesuai dengan kemampuan masing-masing. Jadi, nggak ada lagi yang ngerasa dirugikan karena beban pajaknya terlalu berat.

Contoh penerapan asas keadilan dalam praktik adalah adanya tarif pajak progresif untuk PPh orang pribadi. Orang yang berpenghasilan tinggi dikenakan tarif pajak yang lebih tinggi, sedangkan orang yang berpenghasilan rendah dikenakan tarif pajak yang lebih rendah. Dengan sistem ini, beban pajak lebih adil dan nggak membebani orang yang penghasilannya rendah.

Asas Umum

Asas umum ini kayak prinsip “semua orang harus ikut aturan”. Asas ini ngatur agar semua wajib pajak, baik orang pribadi maupun badan, harus ikut aturan pajak yang berlaku. Nggak ada lagi yang bisa ngeles atau ngelak dari kewajiban pajaknya.

Contoh penerapan asas umum dalam praktik adalah adanya kewajiban melaporkan SPT Tahunan PPh bagi semua wajib pajak. Baik kamu yang punya penghasilan tinggi maupun rendah, semua wajib melaporkan SPT Tahunan PPh sesuai dengan aturan yang berlaku. Dengan sistem ini, semua orang sama di mata hukum dan nggak ada yang bisa menghindar dari kewajiban pajaknya.

Asas Netralitas

Asas netralitas ini kayak prinsip “semua orang harus diperlakukan sama”. Asas ini ngatur agar aturan pajak nggak memihak kepada pihak tertentu. Jadi, semua orang harus diperlakukan sama di mata hukum, tanpa ada diskriminasi.

Contoh penerapan asas netralitas dalam praktik adalah adanya tarif PPN yang sama untuk semua barang dan jasa. Baik kamu membeli barang mewah atau barang kebutuhan pokok, kamu dikenakan tarif PPN yang sama. Dengan sistem ini, nggak ada lagi yang merasa dirugikan karena dikenakan tarif PPN yang berbeda.

Asas Efektivitas dan Efisiensi

Asas efektivitas dan efisiensi ini kayak prinsip “kerja cerdas, bukan kerja keras”. Asas ini ngatur agar sistem perpajakan berjalan efektif dan efisien, tanpa banyak buang waktu dan tenaga. Jadi, kamu nggak perlu repot dan ribet saat ngurus pajak.

Dalam UU, pajak didefinisikan sebagai kontribusi wajib bagi negara yang terutang oleh orang pribadi atau badan yang terikat dengan UU, dengan tujuan untuk membiayai pengeluaran negara guna membangun kesejahteraan umum. Nah, kalau kita ngomongin kewajiban, teringat sama pengertian ibadah, lho.

Ibadah, menurut pengertian ibadah menurut bahasa dan istilah , berarti pengabdian diri kepada Tuhan dengan penuh keikhlasan. Mirip kan? Sama-sama tentang kewajiban dan pengabdian, bedanya, pajak kita bayar ke negara, sedangkan ibadah kita persembahkan kepada Tuhan.

Contoh penerapan asas efektivitas dan efisiensi dalam praktik adalah adanya sistem e-filing untuk pelaporan SPT Tahunan PPh. Dengan sistem ini, kamu nggak perlu lagi repot-repot ngantri dan ngirim SPT secara manual. Kamu bisa ngirim SPT secara online dengan mudah dan cepat.

Asas Transparansi

Asas transparansi ini kayak prinsip “terbuka dan jujur”. Asas ini ngatur agar informasi tentang perpajakan mudah diakses dan dipahami oleh semua orang. Jadi, kamu nggak perlu lagi bingung dan khawatir karena semua informasi sudah tersedia dengan jelas.

Contoh penerapan asas transparansi dalam praktik adalah adanya website resmi Direktorat Jenderal Pajak (DJP) yang menyediakan informasi lengkap tentang perpajakan. Kamu bisa menemukan informasi tentang jenis pajak, tarif pajak, cara menghitung pajak, dan banyak lagi informasi lainnya di website DJP. Dengan sistem ini, kamu bisa mengakses informasi perpajakan dengan mudah dan cepat.

Asas Akuntabilitas

Asas akuntabilitas ini kayak prinsip “bertanggung jawab”. Asas ini ngatur agar pengelolaan pajak dilakukan dengan bertanggung jawab dan transparan. Jadi, kamu bisa melacak dan mengetahui bagaimana pajak yang kamu bayar digunakan oleh negara.

Contoh penerapan asas akuntabilitas dalam praktik adalah adanya laporan keuangan negara yang dipublikasikan secara terbuka. Kamu bisa melihat bagaimana pajak yang kamu bayar digunakan untuk membiayai pembangunan dan kesejahteraan rakyat. Dengan sistem ini, kamu bisa memastikan bahwa pajak yang kamu bayar digunakan dengan baik dan bertanggung jawab.

Tabel Asas Perpajakan dan Contoh Penerapannya

| Asas Perpajakan | Contoh Penerapan |

|---|---|

| Kepastian Hukum | Adanya UU Pajak Penghasilan (PPh) dan UU Pajak Pertambahan Nilai (PPN) yang mengatur secara jelas mengenai jenis pajak, objek pajak, tarif pajak, dan cara menghitung pajak. |

| Keadilan | Adanya tarif pajak progresif untuk PPh orang pribadi, di mana orang yang berpenghasilan tinggi dikenakan tarif pajak yang lebih tinggi, sedangkan orang yang berpenghasilan rendah dikenakan tarif pajak yang lebih rendah. |

| Umum | Adanya kewajiban melaporkan SPT Tahunan PPh bagi semua wajib pajak, baik orang pribadi maupun badan. |

| Netralitas | Adanya tarif PPN yang sama untuk semua barang dan jasa. |

| Efektivitas dan Efisiensi | Adanya sistem e-filing untuk pelaporan SPT Tahunan PPh. |

| Transparansi | Adanya website resmi Direktorat Jenderal Pajak (DJP) yang menyediakan informasi lengkap tentang perpajakan. |

| Akuntabilitas | Adanya laporan keuangan negara yang dipublikasikan secara terbuka. |

Jenis-Jenis Pajak: Pengertian Pajak Menurut Uu

Oke, sekarang kita bahas tentang jenis-jenis pajak. Udah tau kan kalo pajak itu ibarat duit recehan yang kita kasih ke negara buat bantuin pembangunan dan kesejahteraan rakyat? Nah, di Indonesia, jenis pajak diatur dalam Undang-Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan. Udah pasti, aturannya kompleks banget, tapi tenang, kita bahas pelan-pelan ya.

Pajak Penghasilan

Pertama, ada pajak penghasilan. Nah, ini nih yang paling sering kita denger, karena setiap orang yang punya penghasilan kena pajak pasti ngerasain. Pajak penghasilan ini dibebankan ke orang pribadi atau badan yang mendapatkan penghasilan dari berbagai sumber, kayak gaji, usaha, investasi, atau bahkan hadiah.

- Pajak Penghasilan Orang Pribadi (PPh Orang Pribadi): Pajak yang dibebankan ke orang pribadi yang mendapatkan penghasilan dari berbagai sumber, seperti gaji, usaha, investasi, atau hadiah.

Contoh: Kamu kerja kantoran dan dapet gaji setiap bulan. Nah, sebagian dari gaji kamu itu akan dipotong untuk PPh Orang Pribadi. - Pajak Penghasilan Badan (PPh Badan): Pajak yang dibebankan ke badan yang mendapatkan penghasilan dari berbagai sumber, seperti keuntungan usaha, investasi, atau keuntungan dari penjualan aset.

Contoh: Perusahaan kamu lagi nge-hits banget dan menghasilkan keuntungan besar. Nah, sebagian dari keuntungan itu akan dipotong untuk PPh Badan.

Pajak Pertambahan Nilai (PPN)

Selanjutnya, ada pajak pertambahan nilai (PPN). Ini adalah pajak yang dibebankan ke setiap transaksi jual beli barang dan jasa. Jadi, setiap kali kamu beli barang atau jasa, kamu sebenarnya ikut menyumbang buat negara melalui PPN.

- PPN Dalam Negeri: Pajak yang dibebankan ke setiap transaksi jual beli barang dan jasa di dalam negeri.

Contoh: Kamu beli baju baru di toko online, nah, dalam harga baju itu udah termasuk PPN. - PPN Impor: Pajak yang dibebankan ke setiap transaksi impor barang dan jasa.

Contoh: Kamu beli barang elektronik dari luar negeri. Selain biaya pengiriman, kamu juga harus bayar PPN impor.

Pajak Bumi dan Bangunan (PBB)

Nah, ini dia pajak yang berhubungan sama tanah dan bangunan. Setiap pemilik tanah dan bangunan wajib bayar PBB. Pajak ini penting buat nge-support pembangunan dan pemeliharaan infrastruktur di sekitar tempat tinggal kita.

- PBB Perdesaan dan Perkotaan: Pajak yang dibebankan ke pemilik tanah dan bangunan di daerah perdesaan dan perkotaan.

Contoh: Kamu punya rumah di daerah perkotaan, kamu wajib bayar PBB perkotaan.

Pajak Lainnya

Selain tiga jenis pajak utama di atas, masih ada beberapa jenis pajak lain yang diatur dalam UU Nomor 28 Tahun 2007, kayak:

- Pajak Kendaraan Bermotor: Pajak yang dibebankan ke pemilik kendaraan bermotor, baik mobil maupun motor.

Contoh: Kamu punya mobil, kamu wajib bayar pajak kendaraan bermotor setiap tahun. - Pajak Bahan Bakar Minyak (BBM): Pajak yang dibebankan ke setiap pembelian BBM, seperti bensin dan solar.

Contoh: Kamu ngisi bensin di SPBU, harga bensin yang kamu bayar udah termasuk pajak BBM. - Pajak Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB): Pajak yang dibebankan ke setiap perolehan hak atas tanah dan bangunan.

Contoh: Kamu beli rumah baru, kamu wajib bayar BPHTB.

Tabel Jenis Pajak

| Jenis Pajak | Objek Pajak | Tarif |

|---|---|---|

| Pajak Penghasilan (PPh) | Penghasilan dari berbagai sumber | Bergantung pada jenis dan jumlah penghasilan |

| Pajak Pertambahan Nilai (PPN) | Transaksi jual beli barang dan jasa | 10% |

| Pajak Bumi dan Bangunan (PBB) | Tanah dan bangunan | Bergantung pada nilai jual objek pajak |

| Pajak Kendaraan Bermotor | Kendaraan bermotor | Bergantung pada jenis dan tahun kendaraan |

| Pajak Bahan Bakar Minyak (BBM) | Bahan bakar minyak | Bergantung pada jenis BBM |

| Pajak Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB) | Perolehan hak atas tanah dan bangunan | Bergantung pada nilai jual objek pajak |

Kewajiban Pajak

Bayangin deh, kamu lagi jalan-jalan di mal, beli baju baru, atau makan di restoran favorit. Seru kan? Tapi, tau gak sih, di balik semua aktivitas itu, ada kewajiban yang harus kita penuhi. Yap, kewajiban pajak! Kenapa sih pajak itu penting? Sederhananya, pajak ini ibarat “uang kas” negara yang digunakan untuk membangun jalan, sekolah, rumah sakit, dan fasilitas umum lainnya. Jadi, dengan membayar pajak, kita juga ikut berkontribusi untuk membangun negeri ini, lho!

Kewajiban Wajib Pajak

Nah, buat kamu yang sudah berstatus sebagai Wajib Pajak (WP), ada beberapa kewajiban yang harus kamu penuhi, nih. Kewajiban ini tertuang dalam Undang-Undang Pajak, lho. Gak cuma sekedar bayar pajak aja, tapi juga ada hal-hal lain yang perlu kamu lakukan.

- Membayar Pajak Tepat Waktu: Ini nih yang paling penting! Bayar pajak sesuai dengan jenis dan jumlahnya, dan jangan sampai telat ya. Karena, kalau telat, kamu bisa kena denda, lho.

- Melaporkan Pajak: Kamu wajib lapor pajak sesuai dengan jenis dan periode pajaknya. Lapor pajak bisa dilakukan secara online atau offline, tergantung jenis pajaknya.

- Menyimpan Bukti Pembayaran: Jangan lupa simpan semua bukti pembayaran pajak kamu, ya! Bukti ini penting banget kalau sewaktu-waktu kamu butuh untuk keperluan tertentu, misalnya untuk pengajuan kredit.

- Mentaati Peraturan Pajak: Selalu ikuti aturan main yang berlaku, ya! Gak cuma soal pembayaran dan pelaporan, tapi juga tentang aturan-aturan lain yang berhubungan dengan pajak.

- Memberikan Informasi yang Benar: Pastikan kamu memberikan informasi yang benar dan lengkap saat mengisi data pajak. Kalo ada yang salah, bisa berakibat fatal, lho!

Contoh Kewajiban Pajak

Nah, biar kamu makin paham, yuk kita lihat beberapa contoh kewajiban pajak berdasarkan UU.

- Pajak Penghasilan (PPh): Ini nih pajak yang dipotong dari gaji kamu setiap bulan. Kamu juga wajib lapor PPh tahunan, ya!

- Pajak Pertambahan Nilai (PPN): Kamu pasti sering ngeliat ini di nota belanja, kan? PPN dikenakan atas barang dan jasa yang kamu beli.

- Pajak Bumi dan Bangunan (PBB): Ini pajak yang dibayar untuk kepemilikan tanah dan bangunan. Wajib pajak biasanya adalah pemilik tanah dan bangunan.

Gak cuma soal moral, nggak memenuhi kewajiban pajak juga bisa berakibat hukum, lho! Ini dia beberapa konsekuensinya:

- Denda: Kamu bisa dikenai denda atas keterlambatan pembayaran pajak, pelaporan yang salah, atau informasi yang tidak benar. Besaran denda bisa bervariasi tergantung jenis dan pelanggaran yang dilakukan.

- Sanksi Administratif: Misalnya, pencabutan Nomor Pokok Wajib Pajak (NPWP) atau pemblokiran rekening. Ini bisa menghambat kamu dalam berbagai aktivitas, lho!

- Sanksi Pidana: Dalam kasus yang lebih serius, kamu bisa dijerat dengan sanksi pidana, seperti penjara atau denda.

Tata Cara Pemungutan Pajak

Bayangin deh, kalau negara gak punya duit, gimana mau membangun jalan tol, rumah sakit, atau sekolah yang megah? Nah, salah satu sumber dananya adalah pajak, yang kita semua wajib bayar. Pajak ini gak cuma buat ngisi kas negara, tapi juga buat ngebangun kesejahteraan masyarakat. Biar gak bingung, yuk kita bahas lebih lanjut tentang tata cara pemungutan pajak berdasarkan UU Nomor 28 Tahun 2007.

Prosedur Pemungutan Pajak

Pemungutan pajak gak sembarangan, lho. Ada prosedur yang harus dijalani biar prosesnya adil dan transparan. Prosesnya bisa dibilang mirip kayak ngurusin dokumen penting, tapi ini tentang pajak!

- Penghitungan Pajak: Pertama, kita harus menghitung berapa pajak yang harus kita bayar. Ini bisa dilakukan sendiri atau dibantu oleh konsultan pajak. Penghitungannya berdasarkan aturan yang berlaku, seperti tarif pajak dan dasar pengenaan pajak.

- Pembayaran Pajak: Setelah tahu berapa yang harus dibayar, kita harus membayar pajak sesuai dengan jatuh tempo. Pembayarannya bisa dilakukan melalui bank, kantor pos, atau secara online.

- Pelaporan Pajak: Gak cuma bayar, kita juga harus lapor ke negara. Laporannya berisi tentang penghasilan, pengeluaran, dan pajak yang sudah dibayar. Laporan ini biasanya dilakukan secara berkala, misalnya setiap tahun atau setiap bulan.

- Pemeriksaan Pajak: Untuk memastikan semua berjalan lancar, negara bisa melakukan pemeriksaan pajak. Pemeriksaan ini dilakukan untuk memastikan kita sudah bayar pajak sesuai aturan.

Diagram Alur Pemungutan Pajak

Agar lebih mudah dipahami, yuk kita lihat diagram alur pemungutan pajak berikut:

| Tahap | Keterangan |

|---|---|

| 1. Penghitungan Pajak | Wajib pajak menghitung jumlah pajak yang harus dibayarkan berdasarkan aturan yang berlaku. |

| 2. Pembayaran Pajak | Wajib pajak membayar pajak sesuai dengan jatuh tempo melalui berbagai metode pembayaran yang tersedia. |

| 3. Pelaporan Pajak | Wajib pajak melaporkan pajak yang sudah dibayarkan kepada negara melalui berbagai media pelaporan yang tersedia. |

| 4. Pemeriksaan Pajak | Pihak berwenang melakukan pemeriksaan untuk memastikan kewajiban pajak terpenuhi dengan benar. |

Ilustrasi Tata Cara Pemungutan Pajak

Bayangin kamu punya usaha jualan baju online. Kamu mendapatkan penghasilan Rp10 juta per bulan. Berdasarkan aturan pajak, kamu dikenakan pajak penghasilan (PPh) sebesar 10%. Maka, kamu harus bayar PPh sebesar Rp1 juta per bulan. Kamu bisa bayar pajak melalui bank atau secara online. Setelah itu, kamu harus lapor pajak setiap tahunnya ke Direktorat Jenderal Pajak.

Nah, kalau misalnya kamu lupa bayar pajak, atau malah sengaja gak bayar, kamu bisa dikenakan sanksi. Sanksi ini bisa berupa denda, bahkan hukuman penjara. Makanya, penting banget untuk taat pajak. Gak cuma buat ngebantu negara, tapi juga buat melindungi diri sendiri dari sanksi.

Peran Pajak dalam Pembangunan

Bayangin kalau kamu lagi jalan-jalan di jalan tol yang mulus tanpa lubang, naik busway yang nyaman dan ngga macet, atau bisa belajar di sekolah yang bagus dengan fasilitas lengkap. Itu semua bisa terjadi karena ada pajak, lho! Pajak yang kamu bayarkan setiap hari ternyata punya peran penting dalam membangun negara kita.

Peran Pajak dalam Pembangunan Nasional

Pajak berperan penting dalam pembangunan nasional karena merupakan sumber utama pendapatan negara. Uang hasil pajak ini digunakan untuk membiayai berbagai program pembangunan yang bermanfaat bagi masyarakat, seperti pembangunan infrastruktur, pendidikan, dan kesehatan.

Contoh Penggunaan Pajak untuk Pembangunan

- Pembangunan Infrastruktur: Pajak digunakan untuk membangun jalan tol, jembatan, bandara, dan pelabuhan. Infrastruktur yang baik dapat mempermudah akses dan meningkatkan mobilitas masyarakat, serta mendorong pertumbuhan ekonomi.

- Pendidikan: Pajak digunakan untuk membiayai pembangunan sekolah, melatih guru, dan memberikan beasiswa kepada siswa. Pendidikan yang berkualitas dapat meningkatkan kualitas sumber daya manusia dan mempersiapkan generasi muda untuk masa depan.

- Kesehatan: Pajak digunakan untuk membiayai pembangunan rumah sakit, puskesmas, dan program kesehatan masyarakat. Kesehatan yang baik merupakan kunci untuk meningkatkan produktivitas dan kesejahteraan masyarakat.

Dampak Positif Pajak terhadap Perekonomian

| Dampak Positif | Penjelasan |

|---|---|

| Peningkatan Pendapatan Negara | Pajak merupakan sumber utama pendapatan negara yang digunakan untuk membiayai pembangunan dan meningkatkan kesejahteraan masyarakat. |

| Pembangunan Infrastruktur | Pajak digunakan untuk membangun infrastruktur yang memadai, seperti jalan tol, jembatan, bandara, dan pelabuhan, yang dapat mempermudah akses dan meningkatkan mobilitas masyarakat, serta mendorong pertumbuhan ekonomi. |

| Peningkatan Kualitas Pendidikan | Pajak digunakan untuk membiayai pembangunan sekolah, melatih guru, dan memberikan beasiswa kepada siswa. Pendidikan yang berkualitas dapat meningkatkan kualitas sumber daya manusia dan mempersiapkan generasi muda untuk masa depan. |

| Peningkatan Kualitas Kesehatan | Pajak digunakan untuk membiayai pembangunan rumah sakit, puskesmas, dan program kesehatan masyarakat. Kesehatan yang baik merupakan kunci untuk meningkatkan produktivitas dan kesejahteraan masyarakat. |

| Stabilitas Ekonomi | Pajak dapat membantu menstabilkan ekonomi dengan mengatur pengeluaran dan pendapatan negara. |

Kewajiban Wajib Pajak

Bayangin kamu punya teman yang super baik, dia selalu bantuin kamu dalam segala hal. Nah, pemerintah juga kayak gitu, lho. Dia selalu berusaha untuk bikin hidup kamu lebih baik dengan membangun jalan, sekolah, rumah sakit, dan fasilitas umum lainnya. Tapi, pemerintah juga butuh duit buat ngelakuin semua itu, dan duitnya itu berasal dari pajak yang kamu bayar. Nah, kewajiban wajib pajak ini penting banget, karena ini cara kita ikut berkontribusi untuk membangun negara.

Kewajiban Wajib Pajak dalam UU

Di dalam UU Pajak, kewajiban wajib pajak dijelaskan dengan detail. Wajib pajak itu punya tugas penting, yaitu:

- Mendaftarkan diri sebagai wajib pajak. Kamu harus ngasih tau ke pemerintah kalau kamu udah punya penghasilan yang kena pajak. Cara daftarnya gampang, kamu bisa langsung datang ke kantor pajak atau daftar online.

- Melaporkan penghasilan dan harta. Setiap tahun, kamu wajib ngasih tau ke pemerintah berapa penghasilan dan harta yang kamu punya. Tujuannya biar pemerintah bisa ngitung berapa pajak yang harus kamu bayar.

- Membayar pajak tepat waktu. Nah, ini yang paling penting. Kamu harus bayar pajak sesuai dengan jumlah yang udah ditentukan dan jangan sampai telat. Kalau telat, kamu bisa kena denda, lho.

- Menyimpan bukti-bukti pembayaran pajak. Simpan semua bukti pembayaran pajak kamu, karena itu penting banget kalau kamu di audit oleh kantor pajak.

Contoh Kewajiban Wajib Pajak

Contohnya nih, kamu kerja di perusahaan dan dapet gaji setiap bulan. Nah, gaji kamu itu udah dipotong pajaknya oleh perusahaan. Nah, itu contoh dari kewajiban wajib pajak. Kamu juga punya kewajiban untuk bayar pajak atas penghasilan lainnya, seperti hasil usaha, investasi, dan warisan.

Hak-hak Wajib Pajak

Walaupun kamu punya kewajiban, kamu juga punya hak sebagai wajib pajak, lho. Di UU Pajak, hak-hak wajib pajak ini dijamin banget. Kamu berhak untuk:

- Mendapatkan informasi dan penjelasan tentang pajak. Kamu berhak untuk bertanya dan minta penjelasan tentang pajak. Kantor pajak wajib ngasih tau kamu dengan jelas dan mudah dipahami.

- Mendapatkan perlakuan yang adil dan tidak diskriminatif. Semua wajib pajak harus diperlakukan sama, tanpa memandang status sosial atau latar belakang.

- Mendapatkan perlindungan hukum. Kalau kamu merasa hak kamu sebagai wajib pajak dilanggar, kamu bisa mengajukan gugatan ke pengadilan.

- Mendapatkan fasilitas dan kemudahan dalam memenuhi kewajiban pajak. Pemerintah menyediakan berbagai fasilitas dan kemudahan untuk membantu kamu dalam memenuhi kewajiban pajak, seperti program tax amnesty dan e-filing.

Sanksi Perpajakan

Bayangin deh, kamu udah berusaha patuh ngelaporin pajak, tapi ternyata ada yang lupa atau salah. Eh, tiba-tiba muncul surat dari kantor pajak yang isinya bikin kamu deg-degan. Nah, itu lah yang namanya sanksi perpajakan. Sanksi ini bisa berupa denda, hukuman penjara, bahkan sampai pencabutan izin usaha. Jadi, penting banget buat kita memahami jenis-jenis sanksi perpajakan dan bagaimana mekanisme penerapannya. Soalnya, ga mau kan kamu kena sanksi gara-gara nggak ngerti aturan mainnya?

Jenis-Jenis Sanksi Perpajakan

Sanksi perpajakan bisa dibedain jadi dua jenis, yaitu sanksi administrasi dan sanksi pidana. Sanksi administrasi berupa denda yang sifatnya lebih ringan, sedangkan sanksi pidana bisa berupa hukuman penjara dan denda yang lebih berat. Berikut contohnya:

- Sanksi Administrasi: Denda keterlambatan pembayaran pajak, denda kurang bayar pajak, denda pelaporan pajak yang tidak tepat waktu, dan denda pembatalan Surat Keterangan Fiskal (SKF).

- Sanksi Pidana: Hukuman penjara dan denda untuk tindak pidana perpajakan seperti penggelapan pajak, pencurian pajak, dan pemalsuan dokumen pajak.

Mekanisme Penerapan Sanksi Perpajakan

Proses penerapan sanksi perpajakan biasanya dimulai dari pemeriksaan oleh petugas pajak. Petugas pajak akan melakukan pemeriksaan terhadap data dan dokumen pajak wajib pajak. Jika ditemukan pelanggaran, petugas pajak akan mengeluarkan surat teguran atau surat peringatan. Jika wajib pajak tetap tidak memenuhi kewajibannya, barulah sanksi perpajakan akan diterapkan.

Sanksi perpajakan bisa diterapkan oleh Direktorat Jenderal Pajak (DJP) berdasarkan UU Perpajakan. Proses penerapannya melibatkan beberapa tahapan, yaitu:

- Pemeriksaan: Petugas pajak melakukan pemeriksaan terhadap data dan dokumen pajak wajib pajak untuk mencari tahu apakah ada pelanggaran atau tidak.

- Surat Teguran/Peringatan: Jika ditemukan pelanggaran, petugas pajak akan mengeluarkan surat teguran atau surat peringatan kepada wajib pajak.

- Pemberitahuan Sanksi: Jika wajib pajak tetap tidak memenuhi kewajibannya, DJP akan mengeluarkan pemberitahuan sanksi kepada wajib pajak.

- Penerapan Sanksi: DJP akan menerapkan sanksi perpajakan sesuai dengan jenis pelanggaran yang dilakukan.

Nah, sekarang kamu udah lebih paham kan tentang sanksi perpajakan? Penting banget buat kamu selalu patuh dalam membayar pajak dan melengkapi kewajiban perpajakan lainnya. Karena, nanti kamu yang rugi kalau kena sanksi.

Pengembangan Sistem Perpajakan

Sistem perpajakan di Indonesia terus berkembang seiring dengan kebutuhan negara dan dinamika perekonomian. Pemerintah melakukan berbagai upaya untuk meningkatkan sistem perpajakan agar lebih efektif, efisien, dan berkeadilan. Upaya ini penting untuk menjamin tercapainya tujuan pembangunan nasional, seperti meningkatkan kesejahteraan masyarakat dan mengurangi kesenjangan.

Upaya Meningkatkan Sistem Perpajakan

Pemerintah terus berupaya untuk meningkatkan sistem perpajakan di Indonesia dengan berbagai cara. Salah satu upaya yang dilakukan adalah dengan:

- Menerbitkan Peraturan Perundang-undangan Baru: Pemerintah menerbitkan peraturan perundang-undangan baru yang mengatur tentang perpajakan. Misalnya, UU Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan, yang bertujuan untuk menyederhanakan peraturan perpajakan dan meningkatkan kepatuhan wajib pajak.

- Memperbaiki Tata Kelola Perpajakan: Pemerintah terus berupaya untuk memperbaiki tata kelola perpajakan, seperti dengan meningkatkan transparansi dan akuntabilitas dalam proses perpajakan. Upaya ini bertujuan untuk meningkatkan kepercayaan masyarakat terhadap sistem perpajakan.

- Meningkatkan Kualitas SDM Perpajakan: Pemerintah meningkatkan kualitas sumber daya manusia (SDM) di bidang perpajakan. Ini dilakukan melalui pelatihan dan pengembangan yang berkelanjutan untuk meningkatkan profesionalitas dan kompetensi petugas pajak.

Kebijakan Perpajakan untuk Meningkatkan Kepatuhan Wajib Pajak

Meningkatkan kepatuhan wajib pajak merupakan kunci keberhasilan sistem perpajakan. Pemerintah telah menerapkan berbagai kebijakan untuk mendorong kepatuhan wajib pajak, seperti:

- Program Tax Amnesty: Program ini memberikan kesempatan bagi wajib pajak untuk mengungkapkan harta kekayaan yang belum dilaporkan dan membayar pajak atas harta tersebut dengan tarif khusus. Program ini terbukti efektif dalam meningkatkan penerimaan pajak dan kepatuhan wajib pajak.

- Penyederhanaan Sistem Perpajakan: Pemerintah menyederhanakan sistem perpajakan untuk memudahkan wajib pajak dalam memenuhi kewajiban perpajakannya. Contohnya, dengan mengimplementasikan sistem online untuk pelaporan pajak dan pembayaran pajak.

- Peningkatan Sanksi: Pemerintah meningkatkan sanksi bagi wajib pajak yang tidak patuh. Ini bertujuan untuk memberikan efek jera bagi wajib pajak yang ingin menghindari kewajiban perpajakannya.

Peran Teknologi dalam Pengembangan Sistem Perpajakan

Teknologi berperan penting dalam pengembangan sistem perpajakan. Dengan memanfaatkan teknologi, pemerintah dapat:

- Meningkatkan Efisiensi dan Efektivitas: Teknologi dapat meningkatkan efisiensi dan efektivitas sistem perpajakan. Contohnya, dengan menggunakan sistem online untuk pelaporan pajak dan pembayaran pajak, sehingga proses perpajakan menjadi lebih cepat dan mudah.

- Meningkatkan Transparansi dan Akuntabilitas: Teknologi dapat meningkatkan transparansi dan akuntabilitas dalam proses perpajakan. Contohnya, dengan menggunakan sistem online untuk mengakses informasi tentang perpajakan, sehingga masyarakat dapat memantau proses perpajakan secara real-time.

- Meningkatkan Kepatuhan Wajib Pajak: Teknologi dapat meningkatkan kepatuhan wajib pajak dengan memberikan kemudahan akses dan informasi tentang perpajakan. Contohnya, dengan menggunakan aplikasi mobile untuk pelaporan pajak dan pembayaran pajak, sehingga wajib pajak dapat memenuhi kewajiban perpajakannya dengan lebih mudah.

Pemungkas

Makanya, penting banget buat kita memahami pengertian pajak menurut UU. Dengan memahami aturan mainnya, kita bisa memaksimalkan peran kita dalam membangun Indonesia yang lebih maju dan sejahtera. Ingat, bayar pajak bukan cuma kewajiban, tapi juga investasi untuk masa depan yang lebih baik. Yuk, jadi warga negara yang taat pajak!

StempelExpress Informasi Edukasi Terbaru

StempelExpress Informasi Edukasi Terbaru